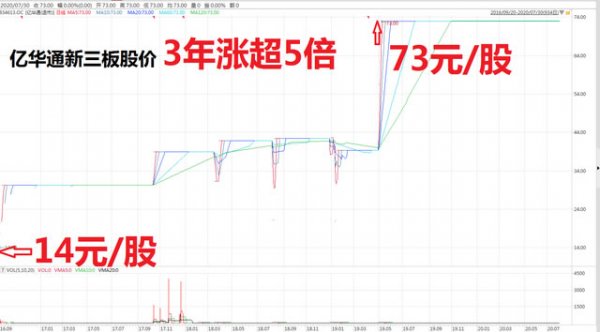

年初至今,作为锂电池龙头股——宁德时代股价已翻番,而即将在科创板上市的“中国氢能第一股”亿华通也站上了风口浪尖。

2015年,亿华首轮融资估值为2.69亿元,2019年底,亿华通定向增发估值已经飙至近25亿,短短4年间,亿华通身价已经暴涨近10倍,而这还是在2018年上半年12家燃料电池企业“亏损一大片”的背景下。

“中国氢能第一股”备受追捧 诱人的市场是陷阱还是馅饼?

上市路演现场,亿华通董事长张国强称,公司致力于成为国际领先的氢燃料电池发动机供应商,率先实现了发动机系统和燃料电池电堆的批量国产化。2019年,亿华通共计实现燃料电池发动机系统销售 498 套,实现主营业务收入约5.5亿元,收入增速超过50%。

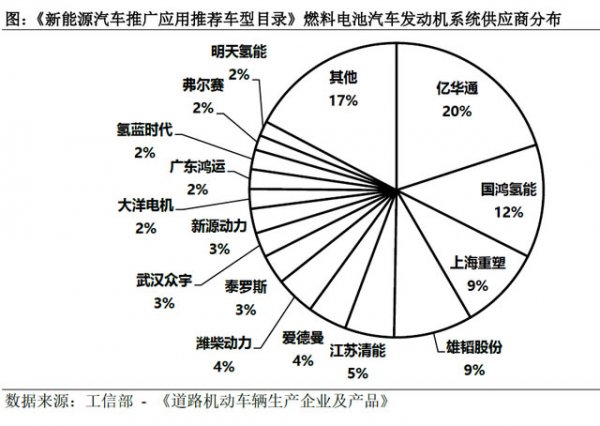

公司宣传片称,公司氢能源相关产品已应用于多家主流车企,在氢能源电池领域,亿华通具有领先优势。截至2019年末,亿华通37 款燃料电池车型纳入国家推广目录,位居行业第一。在国家大力推广燃料电池的背景下,亿华通看起来充满想象力。

国金证券新兴产业研究中心首席分析师张帅在接受第一财经采访的时候表示,理论上,氢燃料电池能量密度是锂电池的10倍以上,所以它的续航距离比较长,同样的体积可以承载更多的电量。比如40吨的重型卡车,用锂电的话可能要四五百度电,仅仅电池重量就要超过几吨,充电时间也会非常长。但使用燃料电池的话,加氢时间可能就10分钟,续航也没问题。

张帅预计,虽然2019年中国燃料电池汽车不足3000辆,但2021年可能要增加至上万辆,再过两年预计将达到3到5万辆的量级,如果是按照重卡来算的话,目前一台车价格大概是80万元到100万元,由此这个市场或将很快达到100亿到500亿。

面对充满诱惑的市场想象空间和看似更佳的能源解决方案,A股氢能源相关个股在2018年底拉出了一波大行情,短短几个月,雄韬股份、冰轮环境累计涨幅分别高达375%和261%。

氢能市场仍处初期现金流成最大考验

虽然氢能源具有得天独厚的技术优势,深受资本市场追捧。然而氢燃料电池汽车目前仍处于产业化的初期阶段,2019年全年,燃料电池汽车销量仅为2737辆,此时,以锂电池为代表的新能源汽车销量已超过百万辆,氢燃料电池汽车产业化进程明显滞后于纯电动汽车。

受限的市场也制约着亿华通的上下游议价能力,其前五大客户集中度高达84%,应收账款更是持续走高,连续3年超过了公司收入。亿华通更是为大客户申龙客车、中植汽车等计提了上千万坏账准备。

张帅称,应收账款等财报问题是早期能源企业普遍存在这些问题,此前锂电池也存在一些企业由于政府补贴没有及时发放,所带来的应收账款高企等现金流问题。如果未来行业成本不断下降,甚至慢慢逼近传统油车的使用成本,张帅认为氢能源行业会大爆发,而很多问题都会在高速成长中解决,当然如果行业不增长,可能这些问题很麻烦,会累积下来。

锂电池纯电动汽车似乎是一个近在眼前的未来,氢能源燃料电池看起来很美好,现实却很骨感。虽然在氢能源燃料领域,亿华通已经占据了一席之地,然而整个氢能源产业链仍处在初期,加氢站的建设、成本劣势、技术未完全成熟等要素仍制约着整个产业的发展,这也直接影响着产业链中各家公司的现金流、业绩和成长性。对于非专业投资者而言,紧密跟踪产业发展,等产业相对成熟,龙头更为明确时再下注也不失为一种好办法。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。